近日股市波動,原因是新興市場因美元的强勢再一次波動,筆者在本欄多次提出人民幣,美元對新興市場的影響,債市危機及第二季至第三季股市大幅回調等如今一一對現。筆者預期或者九月會有一波反彈,但未來有什麽需要關注。筆者認爲必須關注全球中央銀行的縮表。

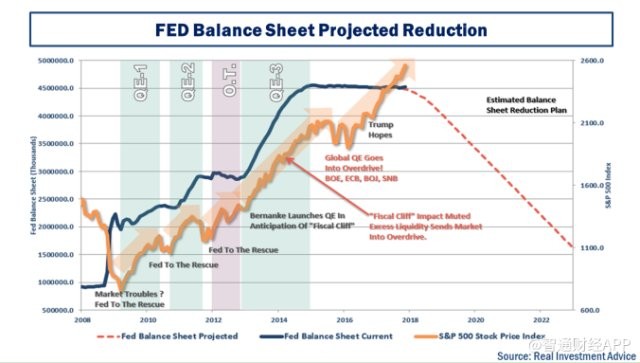

美國自量化寬鬆以來,出現了持續十年的牛市。但在2017年年中,美國宣布縮表。在2008年金融危機之前,美聯儲資産負債表規模不到9000億美元,美聯儲推QE(量化寬鬆)向市場注資,令資産負債表擴張,規模從金融海嘯前約9000億美元膨脹至現在約4.5萬億美元(約35.2萬億港元)。縮表就是要將4.5萬億美元的資産降低,回收市場巨大流動性。按當局早前披露的縮表計劃,首先將到期債券再投資規模每月减少100億美元,當中美債及按揭證券分別占60億及40億美元,之後逐季以同等幅度遞增,直至每月縮减規模達到500億美元。

美國自量化寬鬆以來,出現了持續十年的牛市。但在2017年年中,美國宣布縮表。在2008年金融危機之前,美聯儲資産負債表規模不到9000億美元,美聯儲推QE(量化寬鬆)向市場注資,令資産負債表擴張,規模從金融海嘯前約9000億美元膨脹至現在約4.5萬億美元(約35.2萬億港元)。縮表就是要將4.5萬億美元的資産降低,回收市場巨大流動性。按當局早前披露的縮表計劃,首先將到期債券再投資規模每月减少100億美元,當中美債及按揭證券分別占60億及40億美元,之後逐季以同等幅度遞增,直至每月縮减規模達到500億美元。

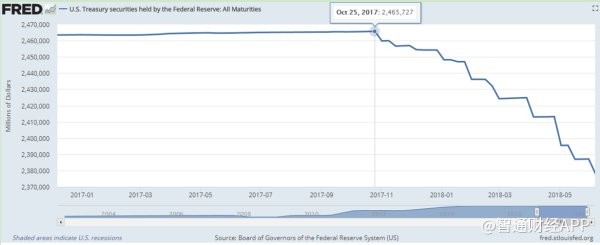

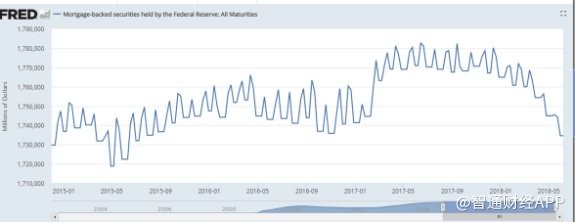

首先,美聯儲持有的美國長短國債跟據美聯儲的公告由2017年10月開始到2018年5月31日當周計,美聯儲由USD2,465,727,000,000减至USD2,387,103,000,000。爲期7個月,即每個月約100億美元,比之前公布的60億爲高。其次爲按揭抵押債券(MBS),因爲MBS支付不同于一般債券,是具有特殊性的,有時减債的傳遞會出現2-3個月的延遲,才能真正反映在資産負債表上。由2017年10月計到2018年5月,共减少約480億美元。即每月减少約68億。

同時比較注意到在2018年的1月份,美聯儲突然再加快縮表,12月27日的資産負債表顯示,美國聯邦儲備委員會有2.454兆美元的公債,1月31日,公債將减低至2.436兆美元,代表在2018年1月份,美聯儲縮减公債達180億美元,超過目標值120億美元。

那表示美國一個月大約縮表爲160億元,比公布的100億爲快。而且按原先公告,縮表會逐季以同等幅度遞增,即美國縮表會愈來愈快。啓示是在2018年第3季及第4季,美國會再加大縮表計劃。貿易戰帶來的潜在衝擊,遠遠不及這貨幣戰的威力。美國真正殺著是貨幣戰,全球美元的萬劍歸宗。君不見美元一上升,阿根廷及土耳其等已經開始叫苦連天。但最差的情况還沒有到。

筆者亦曾經在本欄提過未來一個月找到底位反彈,筆者認爲雨過天晴後還是會下雨。地火明夷,還是休養生息。

首先,美聯儲持有的美國長短國債跟據美聯儲的公告由2017年10月開始到2018年5月31日當周計,美聯儲由USD2,465,727,000,000减至USD2,387,103,000,000。爲期7個月,即每個月約100億美元,比之前公布的60億爲高。其次爲按揭抵押債券(MBS),因爲MBS支付不同于一般債券,是具有特殊性的,有時减債的傳遞會出現2-3個月的延遲,才能真正反映在資産負債表上。由2017年10月計到2018年5月,共减少約480億美元。即每月减少約68億。

同時比較注意到在2018年的1月份,美聯儲突然再加快縮表,12月27日的資産負債表顯示,美國聯邦儲備委員會有2.454兆美元的公債,1月31日,公債將减低至2.436兆美元,代表在2018年1月份,美聯儲縮减公債達180億美元,超過目標值120億美元。

那表示美國一個月大約縮表爲160億元,比公布的100億爲快。而且按原先公告,縮表會逐季以同等幅度遞增,即美國縮表會愈來愈快。啓示是在2018年第3季及第4季,美國會再加大縮表計劃。貿易戰帶來的潜在衝擊,遠遠不及這貨幣戰的威力。美國真正殺著是貨幣戰,全球美元的萬劍歸宗。君不見美元一上升,阿根廷及土耳其等已經開始叫苦連天。但最差的情况還沒有到。

筆者亦曾經在本欄提過未來一個月找到底位反彈,筆者認爲雨過天晴後還是會下雨。地火明夷,還是休養生息。

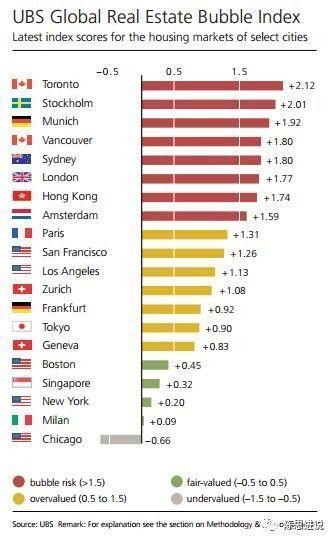

根據瑞銀集團的分析,由于經濟樂觀、借貸成本低,房産價值被推高,多倫多和倫敦成爲全球都市地産泡沫最危險的城市之一,瑞士銀行發布的一份報告顯示,加拿大城市今年首次進入前20個房産價值被高估的城市名單。在這份名單裏,倫敦在歐洲城市裏風險位列第三,在斯德哥爾摩和慕尼黑之後。香港排第7。

但全球過去十年因量化寬鬆炒起的樓市,全因為今次收水而影響嗎?

]]>

根據瑞銀集團的分析,由于經濟樂觀、借貸成本低,房産價值被推高,多倫多和倫敦成爲全球都市地産泡沫最危險的城市之一,瑞士銀行發布的一份報告顯示,加拿大城市今年首次進入前20個房産價值被高估的城市名單。在這份名單裏,倫敦在歐洲城市裏風險位列第三,在斯德哥爾摩和慕尼黑之後。香港排第7。

但全球過去十年因量化寬鬆炒起的樓市,全因為今次收水而影響嗎?

]]>

美元萬劍歸宗+縮表愈來愈快,新興市場危機解决不了