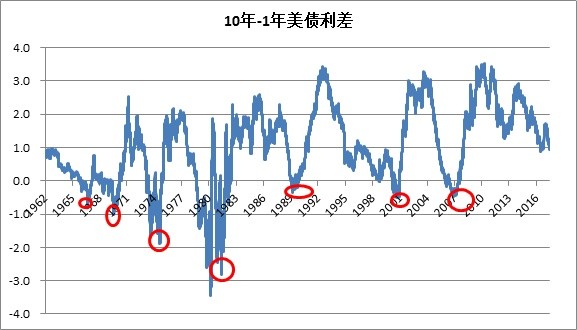

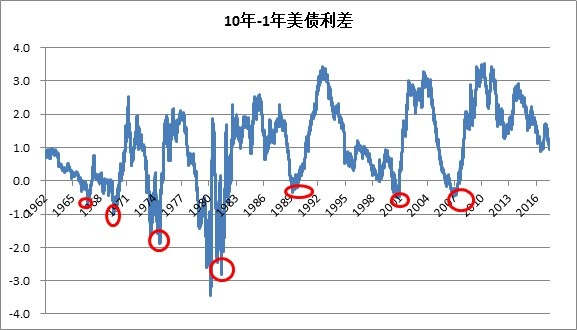

一旦出現國債市場的收益率曲綫非正常化將值得我們警惕。具體歷史統計來看,曲綫的變化是經濟衰退的可信的前瞻性指標

然而爲何會出現平坦化甚至倒挂現象? 第一,收益率曲綫平坦化意味著市場更願意買入長期國債持有,市場對未來的經濟增長放緩及資産定價可能過高的擔憂更甚;第二從微觀角度上看,收益率曲綫趨平意味著銀行將無法對較長期貸款收取更高利率,這將損及利潤,造成銀行不願意擴大貸款,這對消費者還是企業都是非常不利的,很可能衝擊經濟增長。 所以一旦出現國債市場的收益率曲綫非正常化將值得我們警惕。具體歷史統計來看,曲綫的變化是經濟衰退的可信的前瞻性指標。如下圖所示,以美國市場爲例,在過去七次美國經濟衰退之前,都曾出現過收益率曲綫倒挂的現象(即長債收益率低于短債)。這也就意味著,一旦出現倒挂的國債收益率曲綫,經濟可能已經進入了下行周期,金融風險資産可能面臨重挫。