美國通脹正以近40年來最快的速度增長,美國早前公佈的資料顯示,該國的通脹率上個月達到6.8%。近日有研究計算,如果把美國房價也考慮進去,那麼CPI指數就會從6.8%暴漲至11%。聯儲局誤判通脹,之後美國加息,對香港樓市會否有影響?

在1982的CPI指數是把房價納入考慮的,而如果將過去一年飆升20%的房價算上,目前美國的通脹水準是遠高於當年的。從1999年開始,美國勞工統計局停止在CPI中計算房價,但是在過去20年裡,美聯儲採用通脹目標作為政策工具。紐約聯儲研究也發現,如果在本世紀頭十年的經濟擴張中,在CPI的計算中用房價代替業主租金,那麼在此期間CPI平均每年將達到4%。

但是現在美國和全球大多數國家一樣,房租替代房價作為住房成本被納入了CPI統計之中,這也就導致房價的飆升並未在已經高企的通脹資料中有所體現。

今年來,美國通脹持續高企,於12月10日發佈的美國11月的CPI更是同比大漲6.8%,創近40年新高。來自同一美國勞工部的工資資料顯示,2020年11月,美國全職私營部門工人的平均時薪為29.61美元,上個月該數字已升至31.03美元。這增加了約4.7%,這意味著典型受薪工人的生活成本上漲速度比他們的工資快40%。

而在債市,我們看到一個大問題。現在的貨幣已經不是金本位,而是量度發行國家的軍事、經濟及信用等實力。而筆者借古鑑金,認為如果當通漲一旦不受控,全球經濟即將迎來新一輪通脹浪潮,或迫使美聯儲較原計劃提前採取加息行動。

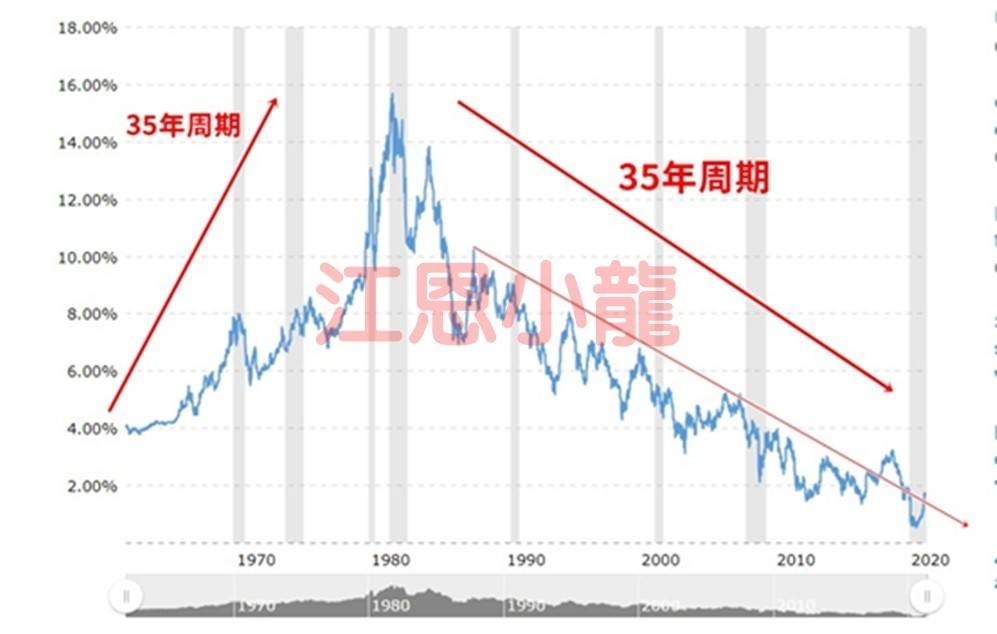

記得2018年筆者以債券熊市為題,指出債券將有問題,所以2018年股市會出現下跌。當時寫「筆者多次提出美國不論10年或者30年的債息都成了一個均等的35年周期,此35年是1946年至1981年走了35年的熊市,1981年至2016年走了35年的牛市。而在1981年至2016年之間有一條約20年不破的下降軌,在這幾天美債急升的時間升穿了。先不要說美債會走35年的熊市,如果美債未來幾年的反彈幅度是0.236的黃金比率,那十年美債也要上升約4.6厘,如反彈至0.386是約6.78厘。正常情況下,美債的上升令其他國家或公司債券定必要上升其發債息率(即價格下跌),但是如果市場突然出現一些突發因素,那不容少看其震盪的恐怖。所以2018年小心債券的熊市而引發出的災難。」

當時美債債息曾抽上3厘而引起市場擔憂,但是今天2021年美債再企在這一條20年不破的下降軌在上,而美國聯儲局已經放棄了通脹是暫時性的論調,那麼大家可以預期,如果通脹未來持續上升,例如現在是6.8%,之後是8%,之後是10%,那聯儲局如目前一樣維持明年只加息三次嗎?

在過去美國的通脹極少在5%以上,而每一次當通脹升至5%以上,基本上美國聯儲局都會極快地反應,並且加息。而筆者最擔心是美國如1970年滯脹一樣,短時間把利率由5至6%加至20%。

美聯儲通過Taper、減少房地產支持等政策來「收緊油門」。如果美聯儲不立即行動,在未來幾個月可能不得不猛踩煞車,如1970年代滯脹一樣。如果通脹真的是誤判不是暫時,那小心美國在加息。影響必定在資產價格,特別是新興市場。英國央行加息0.15厘,而巴西央行加息1.5厘至9.25厘,年初只是4至5厘。

而樓市會影響嗎? 如果是輕微加息,那可能不會有影響。如果真的好像1970年代短期加息差不多8厘至10厘,那不可能沒有影響吧?所以我一直講最後一口槓桿。

而如小龍在前文寫: 不論占星的周期,江恩及經濟學上的周期,未來兩至三年會完結量化寬鬆,而美國及美元亦會慢慢出現改變,時間在2023至2025左右。