2021年小龍以逢牛必轉形容了港股2021年的走勢,而2022年小龍用美股逢七必跌去預測2022年的走勢。而這一年美國將是誤判了通脹,而令到美國大幅加息收水,而新與市場定必出現問題。那2022年我們會如何展望股市會如何?

美國聯儲局(Fed)將採取加速縮債、提早升息,還將縮減資產負債表等三大招,由量化寬鬆(QE)轉為量化緊縮(QT,Quantitative Tightening)。高盛首席經濟學家 Jan Hatzius預期了縮表的時間預測從 12 月提前至 7 月,甚至有可能更早。目前預測在 3 月、6 月和 9 月都會看到升息的情況,並且 12 月也將再度升息;而摩通戴蒙:今年或加息6至7次。這小龍在此欄中已經説過。

…the balance sheet could potentially shrink faster than last time if the Committee followed its previous approach in phasing out the reinvestment of maturing Treasury securities and principal payments on agency MBS.

(如果委員會遵循其上一個週期(2018年)方式,逐步取消對到期國債的再投資和對機構MBS的本金支付,資產負債表的縮減速度可能會較上次更迅猛。)

小龍在本欄提及過「如果聯儲局誤判了通脹,會否如1970年大幅加息?」,CNBC報導,耶倫20日受訪時表示,「通膨增幅比包括我在內的多數經濟學家預期都還要高,當然,美國聯儲局(Fed)一定會負起因應通膨的責任。」。而且小龍認為世界會否突如其來發生一些事,如石油危機一樣推高通脹? 小龍認為會。

那麼大家必須要小心科技股及高息美元公司債等的影響。而小龍不停在前文提出: 同時貨幣及通脹必定是未來關心的事情,聯儲局若誤判通脹,小心瘋狂加息將重蹈1970覆轍 ,「大家請別過份槓桿」。必須要小心是債市,其次樓市,而最後是股市。而2023-2024年週期定必是異常振盪。

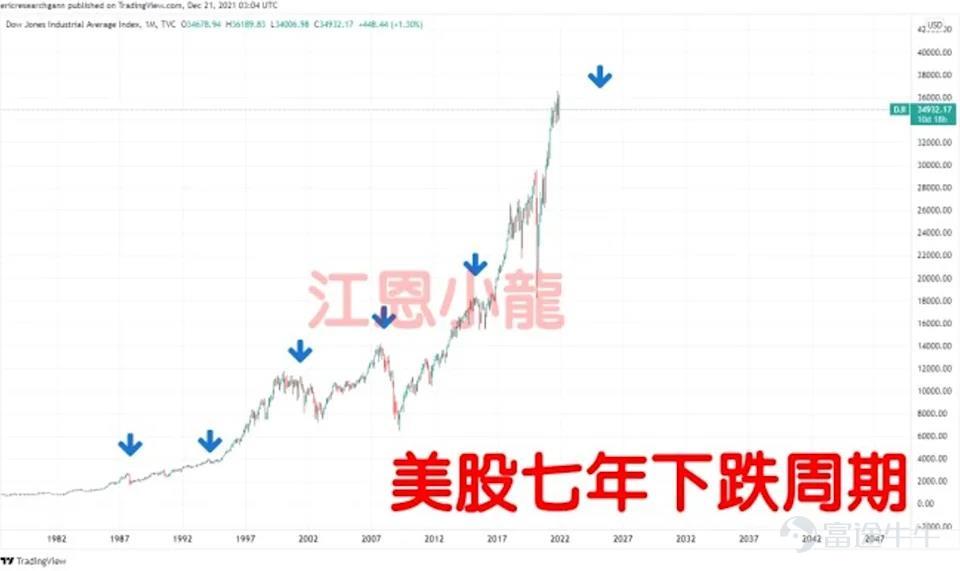

美股的七年週期

在江恩理論中,“七”是一個十分重要和神祕的數字。江恩認為“七天”、“七週”、“七月”、“七年”都有可能是某種股票的內在的迴圈週期。而小龍過去曾經利用過三十年週期及十年週期等曾成功預測過2017年牛市、 2018年熊市及2021年港股大跌等。

經濟週期中美股有一個很明顯的7年週期迴圈:

1966年,美國經歷了一次“信貸緊縮”。同年8月,美國國債市場遭受了嚴重的“流動資金危機”。

1973年,也就是七年後,全世界遭受了“第一次石油危機”,股市及經濟出現問題,第一次滯脹出現

再往後7年的1980年,華爾街通過逼迫亨特兄弟停止囤銀,才使得一些銀行和證券公司避開了破產危機。

1987年10月的“黑色星期一”,道指一天內跌了22%。

7年後的1994年FED連續升息6次,利率從3%急速拉昇至6%,造成史上最著名的債券大屠殺。

7年後的2001年,911的黑天鵝事件引發全球股市重挫,美國緊急宣佈股市休市9/11~9/14,但就在十七日複市,美股還是出現了恐慌性拋售,標普五百指數以1,092點開盤,收盤時幾乎收在對低點1,038點,跌幅達5%,而道瓊工業指數則被殺到8883點,跌幅達7%,一週內股市狂跌14%。

7年週期來到2008年,金融海嘯,港股美股大跌。

2015年,港股下跌

2022年: ?

大家留意上述提及的時間點,很多時間是因為美國大幅加息,縮表等而令到股市或經濟下行,那2022年會否有同樣的問題出現呢?

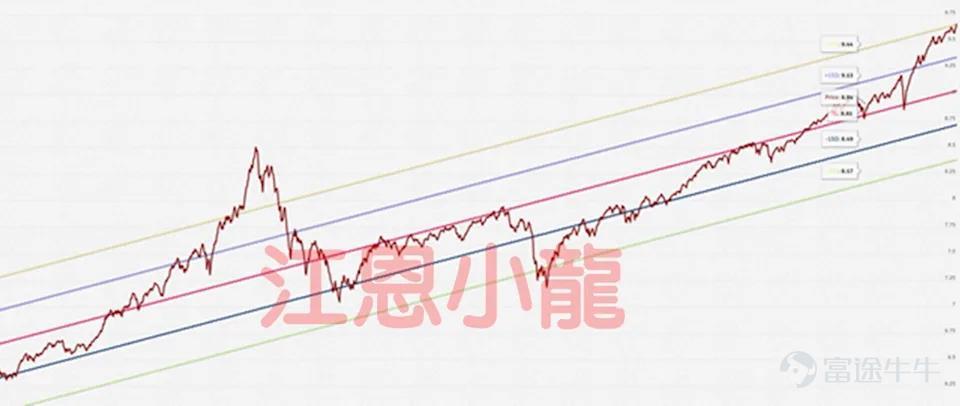

而納指我們用Linear Regression分析納斯達克指數(IXIC),線性回歸分析法是利用過往數據來預測未來趨勢。線性回歸通道可以理解為平衡點,而標準差平衡線可以提供支持或阻力。1標準差代表68%數據在+/-1標準差平衡線以內,2標準差代表95%數據在+/-2標準差平衡線以內。而在匯入了20年納斯達克指數(IXIC)數據,納斯達克指數(IXIC)現在在通道頂部運行,而過去只有2000年的時間升穿頂部的通道。而跟據統計覺納指有95%機會在這一個線性回歸通道行走。所以大家要留意及小心。