筆者認為全球這一次有機會出現滯脹,一旦美國聯儲局發現了這一次通脹不是短暫,而是長期或不受控,或者會報復式加息及減買債。

我們先回顧歷史上美國有名的1970代滯脹。

甘迺迪時期美國經濟內生動力放緩、全球出口份額由19.9%大幅回落至13.4%,凱恩斯主義盛行,甘迺迪政府奉行赤字財政政策,不斷擴大政府開支以刺激經濟、增加就業機會。

當時的美聯儲主席馬丁由於政府大量發行國債,美聯儲為防止市場利率大幅上行,只能提高貨幣供應量增長率,M1增速從1960年達-0.05%擴張至1968年的7.02%。在擴張財政和寬鬆貨幣刺激下,1969年美國通脹率就已經上升至5%,創1951年以來最高值。

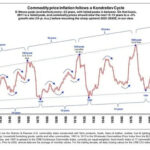

- 1969-1970年:1970年,美國通脹率達到了5.7%的同時,經濟增幅下滑至0.2%,滯脹開始顯現。

- 1974-1975年:滯脹現象明顯加劇。第一次石油危機爆發,疊加糧食危機的衝擊,1974年美國實際經濟增速由上一年的5.6%大幅降至負的0.5%,通脹率由上一年的6.2%升至11%,1975年美國經濟延續高通脹、經濟負增長的態勢。

- 1979-1980年:第二次石油危機爆發,1980年美國實際經濟增速由上一年的3.2%下滑至負的0.2%,通脹率飆升至13.5%。

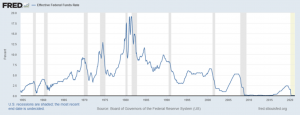

這令到美聯儲為了控制通脹而瘋狂加息,高利率導致經濟陷入滯脹。

1979-1980年美國通脹率持續在兩位數惡性區間,通脹率接近15%、3個月美國國債利率超過17%、商業銀行貸款利率最高達21.5%,1979年沃爾克就任美聯儲主席後毫不猶豫的大幅提高聯邦基金利率,並拋售短期國債、提高貼現率至12%,聯邦基金利率最高提至22.36%高位。高利率很快刺破經濟,GDP增速降至-1.8%、失業率10.8%,美國陷入滯脹格局

圖:美國聯儲基金利率

回想這一次,很多人指美國因為怕加息或收水影響經濟而不敢加息,但是1970代已經完美地示範美國寧願加息影響經濟,亦不願通脹失控。

而1970年代美聯儲加10厘需要多長時間,只需要兩至三年。

而當時一個抽高通脹的原因是石油危機,但誰又會知道這一次會否有其他的因素而把通脹突然抽高? 一旦美國聯儲局發現了這一次通脹不是短暫,而是長期或不受控,或者會報復式加息及減買債。

記得小龍說過最後一口槓桿,這口槓桿美聯儲如何去槓桿我們都知道,但散戶的槓桿已經由樓市,期貨,保單到基金都一一配置好了,他們又如何去?