2008年後美國向全球輸出了大量的熱錢,目前必須以收水把全球的財富收割的時間。大家可見聯儲局的總資產規模在2020新冠肺炎疫情前約為4兆美元,但是疫情後採用無限QE,瘋狂印鈔,資產規模至2021年底就攀升到了8.9兆美元,增加了近5兆美元,也加速了通脹增長的速度。歷史還會重演。世界上的一切都在往復循環。歷史上三次大型債務危機,即2008年金融危機、1930年代美國大蕭條、1920年代德國高通脹疊加的經濟蕭條;而過去100年中發生過的一般性債務危機,總共是48次。但現在已經到了債務周期的時間點,那麼之後將會如何?

2008年後美國向全球輸出了大量的熱錢,目前必須以收水把全球的財富收割的時間。大家可見聯儲局的總資產規模在2020新冠肺炎疫情前約為4兆美元,但是疫情後採用無限QE,瘋狂印鈔,資產規模至2021年底就攀升到了8.9兆美元,增加了近5兆美元,也加速了通脹增長的速度。歷史還會重演。世界上的一切都在往復循環。歷史上三次大型債務危機,即2008年金融危機、1930年代美國大蕭條、1920年代德國高通脹疊加的經濟蕭條;而過去100年中發生過的一般性債務危機,總共是48次。但現在已經到了債務周期的時間點,那麼之後將會如何?

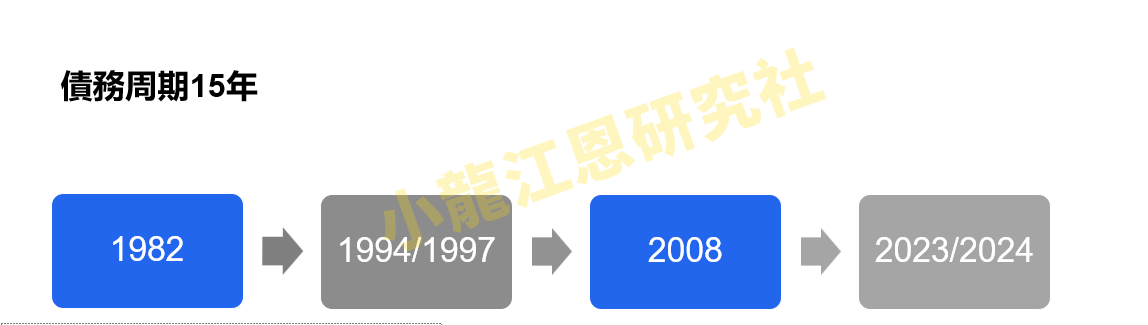

明斯基時刻(英語:Minsky Moment)指在信貸周期或者景氣循環中,資產價格的大幅下跌。 在長期的經濟繁榮中,資產價格上漲會導致投機性的貸款增加,而過多投機所產生的債務會造成投資者的現金流緊缺,即資產產生的現金流不足以支付債務需要的利息。在歷史上發生過多次信貸擴張而令到經濟危機,對上一次是2008年金融危機。有統計分析每15年左右出現一次大型債務危機,很大程度上是不可避免的。而2008年開始計算15年將是2023-2024年。

根據統計債務的15年周期

l 1982年墨西哥債務危機 – 墨國未能償還龐大的外債,引發金融危機。國際貨幣基金會出資救市。墨西哥GDP下滑接近15%。全過程約2年。

l 1994年的「債券大屠殺」,1994年10月,美國就曾因為從3%連續升息到6%,爆發「債券市場大屠殺」的事件

l 1997年亞洲金融危機 – 泰國否決固定匯率後,經濟飆升通脹。隨後印尼、韓國等國貨幣一落千丈。嚴重時期1-2年,但東亞國家直到2002年才完全恢復。

l 2008年環球金融危機 – 由美國次級房貸泡沫破裂引發,導致雷曼兄弟破產,引發全球金融海嘯。美國GDP下跌4.3%。全球經濟衰退2年。

經濟週期上,是很多長短週期交互而成。當債務率上升,負債變得太大而無法維繫時,就會導致債務減記和貨幣化巨額債務,2008年正正如此。美國金融海嘯令到銀行及企業破產最終迫使美國以量寬來救。與此同時,伴隨金融經濟週期的,還有各國內部的政治週期、國家之間的地緣政治週期將會互相影響。

投資者最大的那些錯誤,往往來自於錯過了那些“在我的人生中或者認知中沒有發生過/沒有預期中的事,但在歷史當中反復重演的事。”

2022年1月11日聯儲局就表示接下來的會議要開始討論縮表,3月宣佈停止購債,並在5月4日正式發出聲明,於6月1日開始進行縮表,減持公債和MBS。針對公債:縮表幅度設定在每月300億美元,3個月後提高到每月600億美元。針對MBS:縮表幅度設定在每月175億美元,3個月後提高到每月350億美元。如果美國聯邦儲備委員會計畫在2023年每個月縮減950億美元的資產上限,那麼2023年總共可能會縮減1.14萬億美元(12個月 x 950億美元/月)。而未來3年預計共要縮表約佔目前聯儲局總資產約三分之一。

這是引導全球財富的回流的計劃,必須配合危機才可以回流。例如1997年亞洲金融風暴,當時美國及歐洲經濟沒有太大的影響,而全球當時亞洲的經濟發展令到經濟過熱,而亞洲金融風暴亦令熱錢回亞洲回到歐美。而2010年的歐債危機,及2011年的美國債務評級下調,不久就引股市及金融的動盪。

過去幾年樓市大跌,包括1997年,2003年,2008年都不是因為辣招,而是因為外圍經濟急速變壞,而令到香港失業率上升。影響樓市走勢有很多不同因素,例如利率,經濟環境,供應量及外圍環境等。但是辣招是影響樓市的其中一個因素之一,但不是決定性的因素。過去幾年的分析,經常是將樓市升跌,歸因於「只要開關樓市就大升」,「只要減息樓市就大升」等等。但是單以利息一個,對上一次加息周期2015.12-2018.12,其實樓市是一直加息,一直上升。那麼如果將樓市分析單是歸因於獨立一個因素,那麼是危險的事。所以現在最應該提防是債務泡沫爆破的黑天鵝。